2014中国风电产业年度报告

施鹏飞

风电场建设速度加快

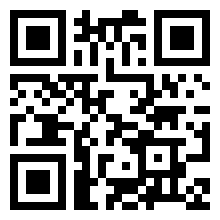

风电场建设经历2011和2012两年缓慢增长后,2013年开始稳定发展,新增装机容量同比增长24.1%,2014年由于受价格政策调整因素影响,为了在风电标杆电价下降之前投运机组,下半年各地区不同程度出现了抢装现象,新增吊装容量同比增长达到44.2%。由于电网建设的滞后,风电机组从吊装完成到并网调试和投产运营的时间较长,2014年底统计的风电装机容量中,吊装容量和并网容量之间的差别仍然达到1800万kW(图1),国家能源局发布的数据是并网容量,中国可再生能源学会风能专业委员会(CWEA)统计的数据来源是风电机组制造商和风电场开发商,安装容量为现场实际完成的,不论是否并网。

图1 2004-2014 累计-吊装容量和并网装机容量

2015年2月12日,国家能源局发布的2014年风电产业监测情况数据显示,2014年全国新增风电并网容量1981万kW,同比增长27%。累计风电并网容量9637万kW,同比增长20%,年上网电量1534亿kW•h,同比增长12%。2014年,全国来风情况普遍偏小,全国陆地70米高度年平均风速约为5.5米/秒,比往年偏小8-12%。受此影响,风电利用小时数达到1893小时,同比下降181小时。平均“弃风率”8%,比2013年降低4个百分点。

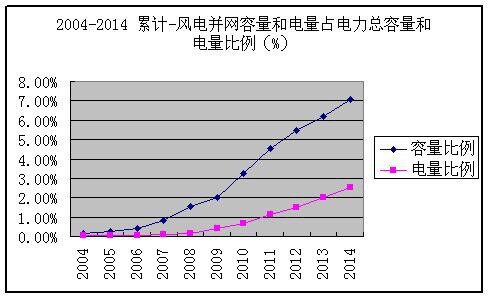

从以上数据来看,2014年新增风电并网容量占全国电力新增装机容量1.04亿kW的19%。2014年累计风电并网容量占全国电力总装机容量13.6亿kW的7%。风电的发电量占全国总发电量5.54万亿kW•h的2.77%。

全国新增核准容量3600万kW,同比增加600万kW,累计核准容量1.73亿kW,累计在建容量7704万kW,同比增加600万kW。风电发展“十二五”第三批核准计划完成率76%,第四批核准计划完成率56%,完成率提高明显。

根据CWEA的统计,2014年当年新增安装风电机组13121台,装机容量2319.6万kW,新增装机同比增长44.2%。累计安装风电机组76241台,装机容量1.15亿kW,累计装机同比增长25.4%,增长较快。2014年中国风电新增装机容量占世界新增容量的45%,累计装机容量占世界累计容量的31%,均居世界第一。2014 年,我国各省区市风电新增装机容量中,排名前五位的省份有甘肃、新疆、内蒙古、宁夏和山西,占全国新增装机容量的52.6%。

2014 年,我国风电累计装机容量(除台湾地区外)为11460.9万kW,其中,内蒙古自治区依然保持全国首位,累计装机容量达到2231.2万kW,占全国19.5%。其次为甘肃,占全国9.36%,河北和新疆占比相当,分别为8.61% 和8.44%。

CWEA统计显示,2014 年,中国海上风电新增装机61 台,容量达到22.9万kW, 同比增长487.9%,其中潮间带装机容量为13万kW,占海上风电新增装机总量的57%。截至2014 年底,中国已建成的海上风电项目装机容量共计65.8万kW。

截至2014 年底,我国潮间带累计风电装机容量达到43.5万kW,占海上装机容量的66%,近海风电装机容量占34%,其中规模化项目为东海大桥海上项目(10.2万kW)及其二期项目,龙源如东海上(潮间带)示范风电场,还有江苏如东扩建项目,其余主要为各风电机组制造商安装的实验样机。截至2014 年底,海上风电机组供应商共11 家,其中累计装机容量达到10万kW 以上的机组制造商有华锐风电、上海电气、远景能源、金风科技,这四家企业海上风电机组装机量占海上风电装机总量的87%。

在所有吊装的海上风电机组中,累计装机容量最多的是3MW 机组,占总装机容量的27%,其次是4MW 机组,装机容量占20%,2.5MW和3.6MW 机组装机量分别占到16%和15%。目前单机容量最大的是6MW 机组,分别由联合动力和明阳风电生产。

并网风电设备制造业的发展

CWEA统计2014 年中国风电有新增装机的制造商共26 家,机组供应商虽然在减少,但是装机容量却创下历史新高。其中金风科技新增装机2794台,新增装机容量443.4万kW,占据19.12% 的市场份额。其次为联合动力、明阳风电、远景能源和湘电风能。2014 年,新增装机排名前五位的风电机组制造商所占市场份额共计为55.26%,排名前十位的风电机组制造商所占市场份额达到80.28%。

风电机组制造商的发展状态:

第一类是2014年年产量在100万kW以上的企业,其中金风达到443万kW,居国内第一位,其次是联合动力、明阳、远景能源、湘电风能、上海电气、东方电气和重庆海装等8个制造商,占2014年新增装机容量的73%。东方电气和重庆海装首次突破年产量100万kW。

第二类是2014年新增装机容量在50万kW和100万kW之间的制造商,包括运达、华锐、华创和南车等4个制造商,占2014年新增装机容量的15.7%。华创和南车首次突破年产量50万kW。

第三类是2014年新增装机容量在20万kW和50万kW之间的制造商,有三一重能、华仪风电、京城新能源、太原重工、Vestas及久和能源等6个制造商。与2013年相比许继风电和Gamesa年产量降到20万kW以下。

其他市场份额小的许多企业面临风电机组整机制造业的整合。

风电设备制造商继续开拓国际市场

2014年,我国共有5 家风电机组制造商向国外出口风电机组,已发运出口共189 台,已发运容量共计36.9万kW。其中,机组销售项目占总出口的72.5%,其他为EPC 和投资项目。截至2014 年底,我国风电机组制造商已出口的风电机组共计937 台,累计容量达到176万kW(图2)。在风电机组制造商中,金风科技出口量最大,占总出口量的48%,其次是华锐风电、三一重能、明阳风电。

图2 2007-2014中国风电机组出口-已发运设备容量

截至2014 年底,中国风电机组出口国家已经扩展到28 个,其中向美国出口的风电机组最多,累计达35.8万kW,占出口总容量的20.3%。其次是巴拿马、埃塞俄比亚。

风电开发商装机情况

2014年,华电集团新增风电装机容量达到338万kW,占全国的14.6%,国电集团占新增装机的13.1%,其下属的企业龙源新增风电装机容量177.4万kW。中广核、华能集团、中电投,分别新增风电装机容量254万kW,245万kW和202万kW。

2014年,国电集团风电累计装机容量超过了2000万kW,占全国的17.9%,华能集团和大唐集团累计装机容量分别达到1314万kW 和1140万kW,所占市场份额分别为11.5%和9.9%。累计风电装机容量排名前十位的开发商还有华电集团、中广核、中电投、国华、华润集团、天润、三峡集团。

风电机组单机容量逐年增大

2014年新增装机的风电机组平均单机容量为1768kW,与2013年的1720kW相比,增长2.81% ,累计装机的风电机组平均单机容量为1503kW,同比增长3.8%。

2014年新增风电机组中,1.5MW和2MW 风电机组占据市场主体地位,占全国新增装机容量的87%,与2013年相比,1.5MW机组市场份额下降了5个百分点,而2MW机组所占市场份额上升了10个百分点,另外, 2MW以上至3MW机组的市场份额占到7%,3MW及以上机组占到4%。

2014年累计风电装机中,1.5MW的风电机组仍占主导地位,占总装机容量的61%,2MW 的风电机组市场份额上升至22%,2MW至3MW 机组占到4%,3MW 及以上的风电机组所占比例升高,达到2%。另外,小于1.5MW 的机组仍占到10%。

风电“弃风率”下降

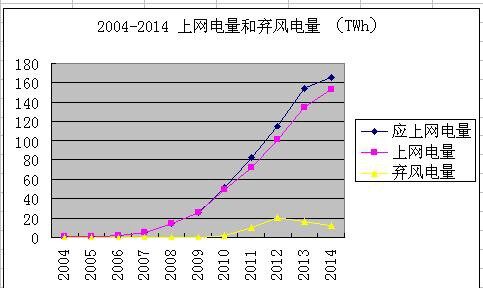

风电场与电网联接以后,从2010年起又发生了弃风限电的情况,弃风电量即受供电负荷水平和电网调峰的影响,由于调度运行管理等因素造成损失的风电场上网电量。弃风率是弃风电量与应上网电量之比,2011和2012年全国的弃风率平均值分别是14.5%和17.1%,经过各方面的努力,2013年弃风率下降到10.7%。

2014年4月,国家能源局发布了《国家能源局关于做好2014 年风电并网消纳工作的通知》,提出着力保障重点地区的风电消纳、加强风电基地配套送出通道建设、大力推动分散风能资源的开发建设、优化风电并网运行和调度管理等要求。

2014年5月18日,国家发展改革委在发布的《关于加强和改进发电运行调节管理的指导意见》中有很多方面涉及风电等可再生能源发电。例如年度发电计划在确保电网安全稳定的前提下,全额安排可再生能源上网电量;政府主管部门应积极推动清洁能源发电机组替代火电机组发电;要求送受电应贯彻国家能源战略规划,充分利用水能、风能、太阳能等清洁能源;要求电网企业应制定保障可再生能源全额上网的并网措施,可再生能源发电企业应满足并网运行的标准和要求,加强资源预测,保障运行平稳;要求在电网安全和供热受到影响时,可再生能源发电企业也应通过购买辅助服务等方式适当参与调峰;指出电力供需形势缓和时,在优先调度可再生能源和清洁能源的基础上,对燃煤机组生产运行进行优化组合,有序调停部分机组,提高发电负荷率,减少资源消耗和污染物排放。

2014年5月16日,国家能源局发布《关于加快推进大气污染防治活动计划12 条重点输电通道建设的通知》,要求各有关单位抓紧推进实施12 条重点输电通道相关工作,确保按规定时间形成送电能力。送端配套电源项目首先尽量解决当地富余发电能力,同时因地制宜配套一定规模风电等清洁能源发电与煤电打捆外送。

初步落实这些要求后,2014年弃风率下降为8%,但总量仍然很大,损失电量约122亿kW•h(图3),相当于减少售电收入60多亿元。

图3 2004-2014 上网电量和弃风电量

根据中国气象局风能太阳能资源中心发布的2014年中国风能资源年景公报,全国地面10 米高度年平均风速较近10 年平均风速(2004―2013 年)偏小3.8%,为近10年来各年平均风速的最小年份。因为风速越大风电场发电量越多,在相同负荷条件制约下,弃风率越高,风能资源也是影响弃风率的自然因素。

陆上风电标杆上网电价下调

在2014 年3 月,全国人大通过的《关于2013 年国民经济和社会发展计划执行情况与2014 年国民经济和社会发展计划草案的报告》,其中提出将“适时调整风电上网电价”作为2014 年主要任务之一。2014年9月国家发改委价格司组织国内几家大型风电企业和地方物价管理部门召开风电电价调整征求意见的研讨会,对调价设想方案征求意见。按照调整幅度,风电标杆电价原先每千瓦时0.61 元的地区每度下降0.02元,其他区域每千瓦时下调0.04元。并拟定调整后的新电价适用于2015年6月30日以后并网的风电项目。由于征求意见草案中 “6.30”时间大限,风电市场开始出现“抢装潮”。 2009年实行风电风电标杆上网电价时还未出现弃风限电的情况,虽然由于国产化和批量生产,风电设备价格下降,可以使风电成本减少,但是弃风造成开发商收益损失,再调低上网电价会增加经营困难。

2014 年12 月31 日,国家发改委下发《关于适当调整陆上风电标杆上网电价的通知》,明确对陆上风电继续实行分资源区的标杆上网电价政策,并将第Ⅰ、Ⅱ和Ⅲ类资源区风电标杆上网电价下调每千瓦时0.02 元,第Ⅳ类资源区风电标杆上网电价保持不变。调整后的四类资源区风电标杆上网电价分别为每千瓦时0.49、0.52、0.56 和0.61 元,比原来方案下调的幅度减小。上述规定适用于2015 年1 月1 日以后核准的陆上风电项目,以及2015 年1 月1 日前核准但于2016 年1 月1 日以后投运的陆上风电项目。

海上风电临时上网电价和海上风电开发建设方案(2014~2016)出台

为了大力推进海上风电的建设,2014 年5 月4 日,新版《上海市可再生能源和新能源发展专项资金扶持办法》正式对外公布,对上海市的海上风电地方政府补贴标准为每千瓦时0.2 元。2014年6月,国家发改委下发了《关于海上风电上网电价政策的通知》,对非招标的海上风电项目,2017 年以前投运的潮间带风电项目含税上网电价为每千瓦时0.75 元,近海风电项目含税上网电价为每千瓦时0.85 元。

2014 年12 月12 日,国家能源局发布《全国海上风电开发建设方案(2014~2016)》,44 个海上风电项目列入开发建设方案,总容量达1053万千瓦。

加强风电项目核准计划管理

2014 年1 月,国家能源局印发了《关于加强风电项目核准计划管理有关工作的通知》,对已列入“十二五”第一批风电项目核准计划单未按时完成核准的项目,取消其纳入国家核准计划内的资格。若上述项目重新启动审核程序,并争取国家补贴资金,需重新申请纳入国家核准计划。本次共取消了30 个项目的核准计划资格,总规模174.35 万千瓦。

2014 年2 月,国家能源局印发了“十二五”第四批风电场项目核准计划,列入第四批计划的风电场项目总装机容量2760 万千瓦,黑龙江、吉林、内蒙古、云南省(区)的核准计划另行研究。

规范风电设备市场秩序

2014 年9 月5 日国家能源局发布《关于规范风电设备市场秩序有关要求的通知》加强检测认证确保风电设备质量、规范风电设备质量验收工作、构建公平、公正、开放的招标采购市场、加强风电设备市场的信息披露和监管。就业内最为关心的设备质量和市场秩序两大核心问题做出关键性制度安排,分别从风电设备质量、风电机组质保期验收、招标采购市场以及市场信息披露和监管四个方面进行了规范。

风电运维成为新兴市场

2014年底累计安装了风电机组7.6万多台,装机容量1.15亿kW,按照质保期五年计算,2010年以前安装的机组均已超过,今后每年将有大批风电机组陆续出质保期,制造商再为风电场业主提供服务就要收取费用。到2020 年风电服务市场累计总量可高达千亿元,成为激烈争夺的另一个新兴市场。

2014 年风电运维市场初步形成分别属于业主、制造商或第三方的服务公司“三足鼎立”局势,各有优势和劣势。属于业主的占有本集团运维的稳定市场,属于制造商的技术实力相对较强,同时还可以提供增值服务,独立的第三方风电运维服务商,服务形式灵活,且能为业主提供定制化服务,在市场上同样具有一定的竞争优势。

由于在服务标准上尚未达成行业共识,出质保的工作由谁来验收、评价的标准是什么等尚没有相关的规定制约,致使市场无序竞争,急需出台相关的运维标准,以及有关部门进行监督。

运维技术的趋向是状态检修。目前风电运维是以定期维修和事后维修相结合的方式,随着技术的发展将通过技术监测系统来收集各种参数,诊断出风电机组的健康状况,在故障出现前及时做维修的决策,减少修理费用及发电量损失。

并网风电发展前景

在能源革命的大背景下,风电设备制造业发展将呈现出以国际化、定制化、智能化、互联化和服务化为核心的发展趋势。

国际化是我国风电制造商要寻求一个国际化的市场,风电价值链管理,包括研发设计、生产制造、应用各个环节都在全球范围内组织开展,企业还要善于调动各个国家当地优质优价资源来满足生产需求,以提高市场竞争力,降低成本,规避贸易争端。

定制化要求风电制造商不仅具备稳定而灵活的生产能力,更要有极强的系列化设计能力。企业必须对风电机组规格、配置、控制技术方面采用不同的设计方案,在各个机位上风电机组分别获得最大发电量,增加运营商的经济效益。

智能化则利用现代通信与信息技术、智能控制技术以及更先进的信号采集技术来提升风电机组的性能和效率。

互联化是随着风电机组的智能化,不同产品将通过标识、感应连接到网络,并通过互联网实现物与物、物与人的互联。互联化将有效推动产品的监控、反馈与完善,为风电产业的各种大数据分析做好准备。

服务化孕育着风电设备制造业商业模式的转变,由“卖产品”转向“卖服务”,并通过服务使制造商与开发商和运营商之间形成一种高粘度、高依存度的稳定关系。随着风电运维市场容量的逐渐打开,对风电制造商的服务意识和服务能力都提出了更高的要求。

经过十多年的发展,风电在电力工业中的比例逐年增加,2014年风电并网装机容量占电力总装机容量的7%,上网电量占总发电量的2.8%(图4),已经成为中国第三大电源。

图4 2004-2014 累计风电并网容量和电量占电力总容量及发电量比例

2015年“十二五”规划并网风电装机1亿kW的目标可以超额完成,以后每年新增装机超过2000万kW将成为新常态。但是2015年海上风电装机500万kW的规划目标肯定完不成,必须切实执行海上风电开发建设方案(2014~2016)。

风电发展已从“有序”升级为“大力”,战略地位显著提升。2014 年底召开的全国能源工作会议明确提出“大力发展风电”,相对于上一年“有序发展风电”的表述, 态度上明显发生了巨大转变。风电有望逐步改变当前被视作“替代能源”的地位,上升为未来扛鼎国家能源结构调整主体的地位。

京公网安备110102000948-1

京公网安备110102000948-1